Этот пост будет о том, как бы я вложил в текущих экономических условиях один миллион долларов. Задача не простая, но интересная.

Такое задание я встречал на тренингах и книгах: представьте, что у вас есть один миллион долларов. Что бы вы с ним сделали? Никогда не подходил к этому заданию серьезно, а тем более с позиции финансового советника (для себя).

Поискал в интернете и ужаснулся, какие советы выдают: распределить половину на десять частей и раздать в управление FOREX трейдеров, купить недвижимость на Мальдивах, вложить в банк и жить на проценты. Один совет краше другого. Я всерьез задумался: у меня есть свободный миллион долларов для инвестиций, куда бы я вложил?

Во-первых, я бы определился с целью. Сделаем гипотезу, что у меня уже всё есть для жизни, и я хочу именно инвестировать деньги. Моя цель — заработать максимум при минимуме риска, а также открыть дополнительный бизнес, которым мне было бы интересно заниматься. Жить я остаюсь в России, так что зарубежную недвижимость я не буду рассматривать.

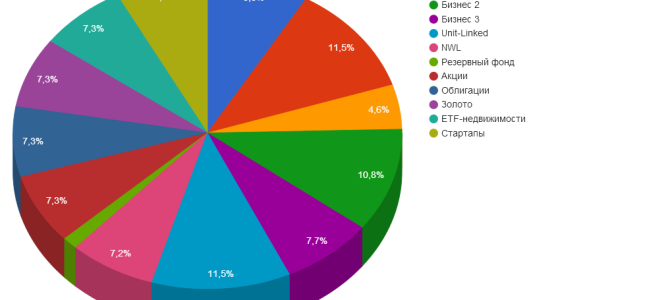

И только вторым шагом я начинаю подбирать финансовые инструменты. У меня есть 65 000 000 рублей:

Недвижимость (13 000 000 рублей, доля 20%):

- 3 квартиры в Перми (у вас может быть другой город) на стадии строительства от трех разных застройщиков (7 500 000 рублей);

- Коммерческая недвижимость — помещение свободного назначения (5 500 000 рублей).

Причина: в портфеле должен быть надежный актив, который останется у меня при любых экономических обстоятельствах. Эта недвижимость должна быть в моем городе, так как текущая экономическая и политическая ситуация не располагает к «дальним» инвестициям в недвижимость. Зарубежную недвижимость я бы рассматривал только в случае, если бы была необходимость переезда в определенную страну или там бы планировалось обучение детей.

Бизнес (15 000 000 рублей; доля 23,07%):

- Бизнес в сфере образования: финансовая грамотность, бизнес-тренинги (3 000 000 рублей);

- Бизнес в сфере небольшого производства строительных материалов (7 000 000 рублей);

- Бизнес в сфере спорта и активной жизни (5 000 000 рублей).

Причина: мне интересно развивать себя не только, как финансового советника, но и распространителя знаний по финансовой грамотности среди населения России. Курсы по финансовой грамотности были бы платные (для среднего класса и для людей с достатком). Важной особенностью центра также была его социальная направленность — бесплатное обучение финансовой грамотности безработных и людей с низким уровнем дохода. Второй специализацией образовательного центра стали бы тренинги и мастер-классы для бизнеса. Строительный бизнес был бы мной только проинвестирован. Строительство — одна из основ экономики, поэтому я бы вложил свои пять копеек в фундамент. Третьем бизнес-активом стало бы вложение в бизнес спортивного направления.

Страховые и пенсионные программы (12 200 000 рублей, доля 18,77%):

- Английский метод инвестирования Unit-Linked (7 500 000 рублей);

- Комбинированный страховой продукт от NWL (4 700 000 рублей).

Причина: я не надеюсь на государственную пенсию, потому что она будет очень мала. У меня есть осознание, что о пенсии нужно позаботиться самому, поэтому я бы подобрал надежный способ инвестирования, который уже более сорока лет используется пенсионерами развитых стран. Также я осознаю свою смертность и вероятность травмы или болезни, поэтому у меня в портфеле обязательно будет страховой продукт от надежнейшей зарубежной компании. Очень важно, что продукт от NWL будет сочетать в себе и страховку и наследственную составляющую (в случае моей ранней смерти будет сформировано приличное наследство).

Резервный фонд (840 000, доля 1,3%):

- Счет в российском банке из ТОП-20 (840 000 рублей).

Причина: всегда должны быть под рукой деньги на текущие нужды, если с текущим доходом пойдет что-то не так. Я бы выбрал надежный банк из ТОП-20 с ежемесячным начислением процентов по вкладу. Суммы в 840 000 рублей хватило бы на полгода полноценной жизни моей семьи.

Ребалансируемый портфель на фондовой бирже (18 960 000 рублей, доля 29,17%):

- 7-10 акций на фондовой бирже ММВБ (4 740 000 рублей);

- Корпоративный облигации на ММВБ (4 740 000 рублей);

- ETF-золота через американского брокера (4 740 000 рублей);

- ETF-недвижимости через американского брокера (4 740 000 рублей).

Причина: я знаю, какую доходность может дать портфель с ежегодной балансировкой. Я знаком с «портфелем Лежебоки» и с его модифицированной версией, где в составе есть ETF. Ребалансируемый портфель может дать хорошую доходность на долгосрочных интервалах. В отличие от Unit-Linked (внутри там тоже будут ETF) портфель на фондовой бирже более ликвидный инструмент: в случае необходимости я смогу быстро получить денежные средства без всяких штрафных санкций.

Стартапы (5 000 000 рублей, доля 7,69%):

- Вложение в стартапы (5 000 000 рублей), в том числе криптовалюты.

Причина: у меня был стартап, с которым я был резидентом Бизнес-инкубатора в Татарстане, то есть я неплохо разбираюсь в этой кухне изнутри. Также у меня есть желание, чтобы наша страна развивалась в сфере IT и инноваций, а без стартапов здесь никуда. Тем не менее — это очень рискованный класс актива, в него не следует инвестировать свыше 10% своего портфеля. Если инвестор далек от стартапов и инноваций, то вообще не рекомендую рассматривать этот вариант.

Полученный портфель диверсифицирован по объектам инвестиций (разные классы инструментов) и валютам (около 1/3 портфеля вложено в валютные инструменты). Он не очень громоздок и поддается управлению. Портфель крайне надежен, даже в случае форс-мажорных ситуаций (война, катаклизмы) останутся активы, которые будут приносить доход.

Основная ошибка российских инвесторов (даже с крупными суммами денег) — это вложение средств в один или два актива. Очень часто любят вкладывать в бизнес (самый рискованный актив после стартапа) и недвижимость (очень консервативный инструмент, на долгосрочных промежутках доходность почти равна инфляции). Историческая доходность за 100+ лет показывает, что самый доходный инструмент — это акции. Акции обязательно должны присутствовать в портфеле разумного инвестора. И конечно, не нужно вкладывать все активы в свой бизнес. Этот любимый способ инвестирования погубил не один миллион российских бизнесменов. Очень часто бывают издевательства судьбы, когда бизнесмен увеличивает вложенную сумму в несколько раз, а потом обнуляется. Всегда нужно помнить о диверсификации и широкой доступности инвестиционных инструментов в наше время.

При формировании портфеля четко формулируйте цели инвестирования с учетом вашего возраста и отношения к риску. Чем дальше цели — тем более рискованные инструменты можно выбирать. Инструменты должны быть в валюте, которая пойдет на цель. Чем старше инвестор — тем более консервативным должен быть портфель. И конечно, просадки по портфелю не должны тревожить вашу нервную систему, поэтому выбирается такое соотношение активов, которое позволит вам спокойно спать даже при штурме на финансовых рынках. И самое главное, всегда инвестируйте только в тот инструмент, который вам на сто процентов понятен. Также рекомендую иметь в портфеле не только российские активы, но и зарубежные. Важно учитывать не только риски отдельных инструментов, но и системные и валютные риски. Их снижение возможно только в том случае, если в портфеле инвестора присутствуют активы, номинированные в иностранной валюте.

Никогда не храните все деньги «под подушкой» в одной валюте, так как инфляция в долгосрочной перспективе снизит ее стоимость все равно. Даже те инвесторы, которые в 1999 году купили доллары по 20 рублей и положили их «под подушку», сейчас оказались в два раза беднее по реальным показателям.

А какой портфель на миллион долларов составили бы Вы?

Спасибо за чтение статьи!